연말정산에서 과세표준은 직장인의 총급여액에서 비과세소득과 여러 소득공제 항목을 차감하고 난 이후의 금액을 말합니다. 쉽게 얘기하면 소득세율을 적용하는 기준 금액이라고 볼 수 있습니다. 그리고 소득세율은 직장인의 근로소득 과세표준 구간에 따라 6%에서 45%까지 다르게 적용이 됩니다.

연말정산을 하는 이유

직장인은 회사에서 받는 근로소득(월급, 수당, 상여금, 인센티브 등)에 대한 소득세를 내야 하는데 매월 월급에서 소득세, 지방소득세가 원천징수되어 납부를 하고 있습니다. 하지만 매월 납부하는 소득세는 사실 정확한 금액은 아닙니다.

'근로소득간이세액표'에 따라 기본 인적공제(본인 포함 부양가족)를 적용하여 납부를 하는 것일 뿐이며 정확한 소득세는 과세기간 전체의 근로소득금액에 대해 근로소득공제, 세액공제감면 등을 통해 실제 세액이 결정됩니다.

이때의 결정세액과 그동안 매월 납부해왔던 세금과의 차액을 정산하는 과정이 연말정산이라는 개념입니다.

근로소득 과세표준

일단 세금을 계산하려면 과세표준이 확정되어야 합니다. 과세표준이라는 것은 세금을 부과하는 기준이 되는 대상금액을 의미합니다.

○ 직장인의 총급여액 - 소득공제 = 과세표준

○ 과세표준 x 소득세율 = 결정세액

자영업자라면 매출에서 비용을 빼주고 실제 소득으로 볼 수 있는 금액을 과세표준으로 하면 되겠지만 사업자가 아닌 근로자인 직장인에게는 비용이라는 개념이 존재하지 않습니다. 대신 '소득공제'라는 개념을 적용해주고 있습니다.

굳이 따지자면 직장인에게 비용은 곧 생활비입니다. 자녀, 가족에 대한 생활비, 주택자금으로 지출되는 생활비 등이 모두 비용이나 다름없습니다. 그리고 직장인에게 소득공제를 적용해주는 것도 이러한 생활비를 비용적인 요소로 보기 때문이기도 합니다.

부양가족에 대한 인적공제, 주택자금 특별소득공제, 신용카드 소득공제 등 모든 소득공제 항목들은 직장인의 생활비 지출과 밀접한 관련이 있는 것들입니다.

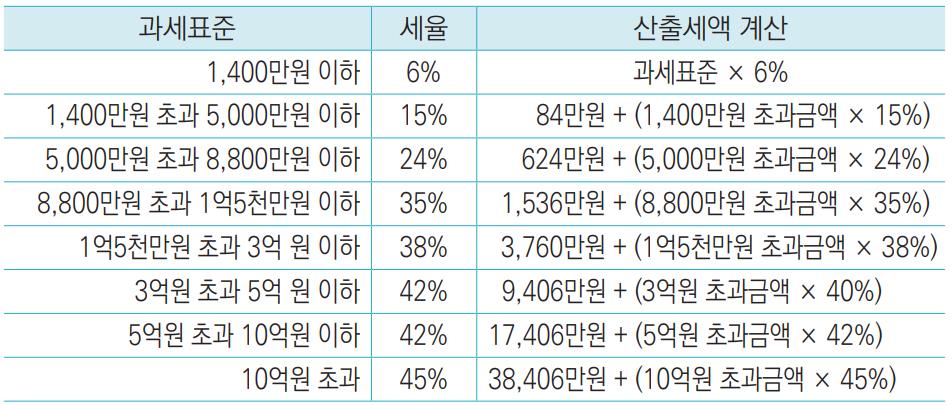

과세표준 소득구간별 소득세율

총급여액에서 각종 소득공제를 차감하고 과세표준이 확정되었다면 여기에 소득세율을 곱하여 세금을 산출하게 될텐데요. 소득세는 누진세 개념이기 때문에 과세표준 소득구간에 따라 적용되는 세율이 다릅니다.

위의 표를 보면 과세표준 1,400만원 이하 구간은 소득세율 6% 적용, 과세표준 1,400만원 초과 5,000만원 이하 구간은 소득세율 15% 적용으로 되어 있습니다.

여기서 유의할 점은 1,400만원이 넘었다고 해서 과세표준금액 전체에 대해 15%를 적용한다는 것은 아닙니다. 과세표준 구간대마다 해당 세율만 적용해주면 됩니다.

예컨데 과세표준이 5,500만원이라면 총 세 개의 과세표준 구간에 걸치게 됩니다. 그리고 과세표준 구간별 세율을 각각 적용하면 아래와 같이 산출세액이 계산됩니다.

○ 1,400만원 x 6% + 3,600만원 x 15% + 500만원 x 24%

여기까지가 직장인의 소득에 대한 세액 산출 과정입니다. 물론 이 금액을 그대로 납부하지는 않습니다. 추가적인 세액감면공제를 적용하여 세액이 최종적으로 결정됩니다. (결정세액이라고 함)

그리고 결정세액과 기납부세액과의 차액이 발생하면 환급 또는 추가납부를 해야 합니다.

종교단체 기부금 연말정산 세액공제 요건과 한도

자동차세 연납 할인금액과 신청 홈페이지 이택스-위택스

장기주택저당차입금 이자상환액 최대 1800만원 까지 특별소득공제

연말정산의 부양가족 기본공제 추가 인적공제 요건과 금액

연말정산 월세 소득공제 세액공제 현금영수증 발급

소득공제 과세표준 세율 세액공제 용어

연말정산 기간 일정별 시기

댓글